014. बटरफ्लाई स्ट्रेटेजी: कॉल, पुट और आयरन फ्लाई बटरफ्लाई के बारे में सब कुछ

बटरफ्लाई स्ट्रेटेजी

ऑप्शन खरीदारों को दो फैक्टर्स पर विचार करना चाहिए: कॉस्ट और कॉन्ट्रैक्ट का समय। मार्केट की मूवमेंट के फ्लैट होने की उम्मीद के लिए एक नॉन-डायरेक्शनल स्ट्रेटेजी है। बटरफ्लाई अच्छी स्ट्रेटेजीज हैं जब किसी इवेंट के बाद वोलैटिलिटी गिरने की उम्मीद होती है यह एक बुल कॉल स्प्रेड और एक बियर कॉल स्प्रेड को मिलाकर बनाया गया है। आयरन फ्लाई एक मॉडिफाइड बटरफ्लाई है जो कॉल और पुट ऑप्शंस के दो पेयर्स का इस्तेमाल करता है।

ऑप्शंस में सबसे पॉपुलर और आमतौर पर इस्तेमाल की जाने वाली स्ट्रेटेजीज में से कुछ नॉन-डायरेक्शनल या यान्यूट्रल स्ट्रेटेजीज हैं। ये स्ट्रेटेजीज इस फैक्ट को कैपिटलाइज़ की कोशिश करती हैं कि मार्केट नॉन-ट्रेंडिंग है या 70 प्रतिशत समय साइडवेज़ में है और केवल 30 प्रतिशत समय उपवार्ड ऊपर या नीचे की ओर चल रहा है।

अब हम एक अन्य पॉपुलर नॉन-डायरेक्शनल स्ट्रेटेजी को देखेंगे जिसे बटरफ्लाई स्ट्रेटेजी कहा जाता है।

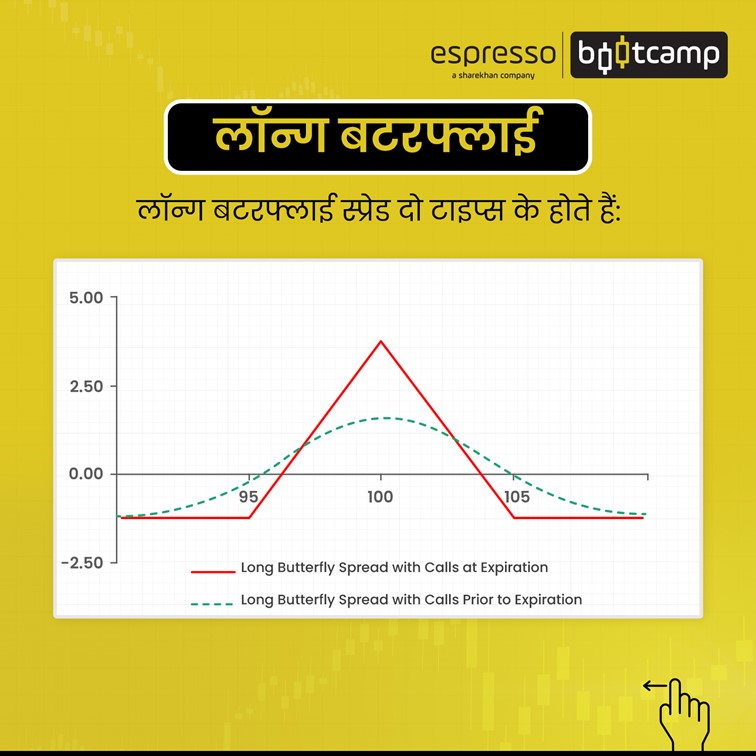

ऐसा कहा जाता है कि यह नाम पेऑफ डायग्राम से निकला हुआ है, जिसमें पीक एक तितली के शरीर के तरह दिखता है और उसके पंखों की तरह दिखाई देने वाला हॉरिजॉन्टल लाइन्स होता हैं।

बटरफ्लाई स्ट्रैटेजी क्या है?

बटरफ्लाई स्ट्रैटेजी एक नॉन-डायरेक्शनल स्ट्रैटेजी है जो एक बुल और एक बियर स्प्रेड को मिलाकर बनाई जाती है। चूंकि स्प्रेड में प्री-डिफाइंड रिस्क और रिवार्ड म के लेवल्स होते हैं, वही बटरफ्लाई स्ट्रैटेजी पर लागू होता है। बटरफ्लाई स्ट्रैटेजी में रिस्क फिक्स है और प्रॉफिट लिमिटेड है।

अगर ऑप्शन एक्सपायर होने तक मार्केट एक छोटी रेंज में रहता है तो स्ट्रैटेजी मैक्सिमम प्रॉफिट प्राप्त करती है।

ये स्प्रेड चार ऑप्शंस और तीन अलग-अलग स्ट्राइक प्राइस का इस्तेमाल करते हैं। स्ट्रैटेजी में चार कॉल या चार पुट, या आयरन फ्लाई नामक एक मॉडिफिकेशन शामिल है, जो तीन स्ट्राइक प्राइस के साथ पुट और कॉल का कॉम्बिनेशन है।

स्ट्रैटेजी के अप्पर और लोअर स्ट्राइक बीच से इक्वल दूरी पर हैं। ट्रेडर के विचार के आधार पर सेंटर में ऑप्शंस के लिए स्ट्राइक का चयन किया जाता है।

बटरफ्लाई स्प्रेड को समझना

फोर-लेग्ड वाली बटरफ्लाई स्ट्रेटेजी आम तौर पर नॉन-डायरेक्शनल ट्रेडर्स द्वारा इस्तेमाल किआ जाता है।

यह एक बियर स्प्रेड में एक बुल स्प्रेड को जोड़ कर किया जाता है।

स्ट्रेटेजी बनाने में तीन स्ट्राइक शामिल हैं:

• आउट-ऑफ-द-मनी (ओटीएम) स्ट्राइक प्राइस कॉल या पुट

• एट-द-मनी (एटीएम) स्ट्राइक कॉल या पुट

• इन-द-मनी (आईटीएम) स्ट्राइक कॉल या पुट

बटरफ्लाई स्ट्रैटेजी बनाते समय, ट्रेडर को सभी कॉल ऑप्शन या सभी पुट ऑप्शन का इस्तेमाल करना चाहिए। साथ ही, ओटीएम स्ट्राइक और आईटीएम स्ट्राइक, एटीएम स्ट्राइक ऑप्शन से बराबर दूरी पर होना चाहिए।

अगर स्ट्रैटेजी बनाने के लिए कॉल का इस्तेमाल किया जाता है और अगर एटीएम स्ट्राइक 17,500 पर है और I आईटीएम स्ट्राइक 17,300 पर है, तो ओटीएम स्ट्राइक 17,700 पर होना चाहिए। दो स्ट्राइक्स के बीच की दूरी बराबर होनी चाहिए, जो इस मामले में 200 है।

बटरफ्लाई को बनाने के लिए कॉल और पुट दोनों का इस्तेमाल किया जा सकता है।

बटरफ्लाई स्ट्रैटेजी का कंस्ट्रक्शन

यहां बताया गया है कि कॉल ऑप्शंस का इस्तेमाल करके बटरफ्लाई स्ट्रैटेजी कैसे बनाई जाती है।

कॉल बटरफ्लाई

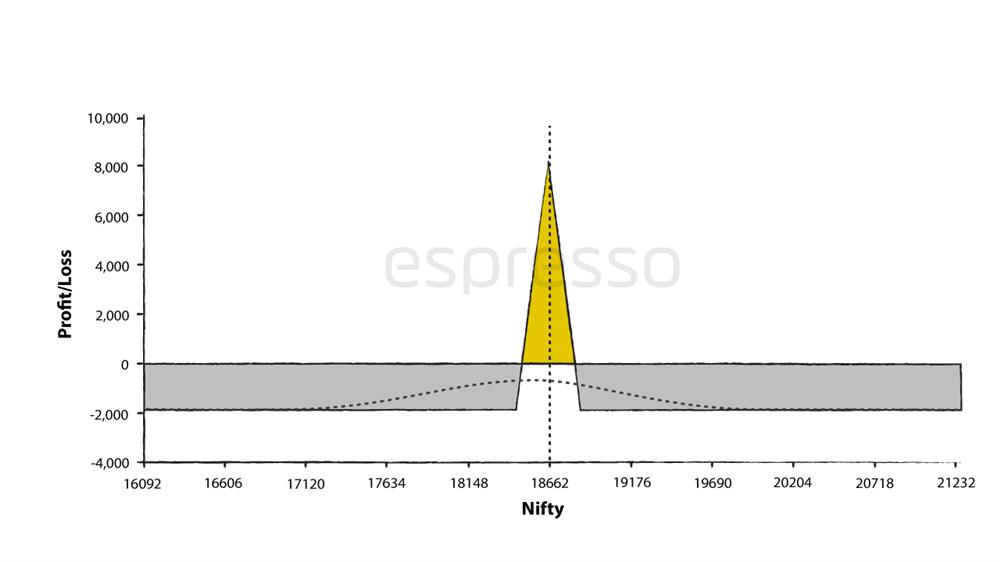

नीचे दिया गया पे ऑफ डायग्राम निफ्टी कॉल ऑप्शंस का इस्तेमाल करते हुए बटरफ्लाई स्ट्रैटेजी का है।

कॉल बटरफ्लाई स्ट्रैटेजी निफ्टी के साथ 17,512 पर बनाई गई है।

दो एटीएम कॉल ऑप्शन (17,500) 161.6 रुपये में बिक रहे हैं।

एक आईटीएम कॉल ऑप्शन (17,300) को 291 रुपये में खरीदा गया हैं।

एक ओटीएम कॉल ऑप्शन (17,700) को 72.95 रुपये में खरीदा गया हैं।

अगर मार्केट 17,500 पर बंद होता है, जो उस पॉइंट के बाद तेजी से गिरता है, तो बटरफ्लाई स्ट्रैटेजी में मैक्सिमम प्रॉफिट की क्षमता 7,962 रुपये है। सबसे ज्यादा लॉस 2,038 रुपये का हुआ है।

ब्रेक इवन पॉइंट्स 17,341 और 17,659 हैं, जो स्ट्रैटेजी को प्ले इन के लिए के लिए 318 की रेंज देते हैं।

बटरफ्लाई स्ट्रैटेजी बनाने के लिए आवश्यक मार्जिन 36,258 रुपये है।

यह स्ट्रैटेजी लगभग 1:4 का एक अच्छा रिस्क-टू-रिवार्ड रेश्यो प्रदान करती है।

मैक्सिमम लॉस स्ट्रैटेजी बनाने के लिए पेमेंट की गई नेट कॉस्ट है, जो इस मामले में 2,038 रुपये या 40.75 ((161.6 X 2)-291-72.95) है।

यहाँ बताया गया है कि पुट ऑप्शंस का इस्तेमाल करके बटरफ्लाई स्ट्रैटेजी कैसे बनाई जाती है,कम्पेरिज़न के लिए एक ही स्ट्राइक के साथ।

पुट बटरफ्लाई

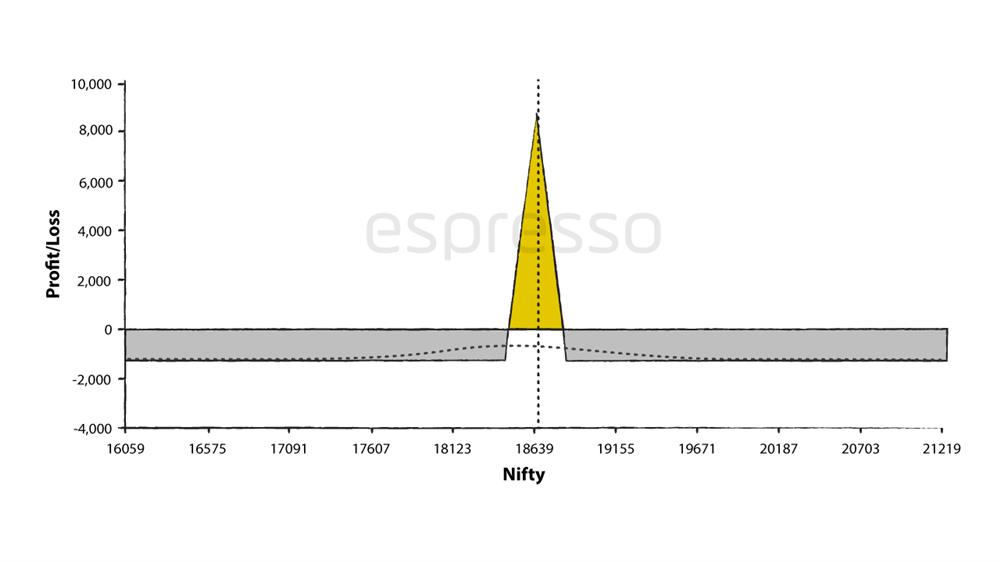

नीचे दिया गया पे ऑफ डायग्राम एक पुट बटरफ्लाई का है।

पुट बटरफ्लाई स्ट्रैटेजी निफ्टी के साथ 17,512 पर बनाई गई है और कॉल बटरफ्लाई से काफी मिलती-जुलती है।

दो एटीएम पुट ऑप्शन (17,500) 157.95 रुपये पर बेचा जा रहा हैं।

एक आईटीएम पुट ऑप्शन (17,700) को 86 रुपये में खरीदा गया हैं।

एक ओटीएम पुट ऑप्शन (17,300) को 268 रुपये में खरीदा गया हैं।

यदि मार्केट 17,500 पर बंद होता है, तो बटरफ्लाई की मैक्सिमम प्रॉफिट पोटेंशियल 8,095 रुपये है, जो उस पॉइंट के बाद तेजी से गिरती है। सबसे ज्यादा लॉस 1,905 रुपये का हुआ है।

ब्रेक इवन पॉइंट 17,339 और 17,661 हैं, जो स्ट्रैटेजी को प्ले इन के लिए 322 की रेंज देते हैं।

बटरफ्लाई स्ट्रैटेजी बनाने के लिए ज़रूरी मार्जिन 36,291 रुपये है।

यह स्ट्रैटेजी लगभग 1:4 का एक अच्छा रिस्क-टू-रिवार्ड रेश्यो प्रदान करता है।

मैक्सिमम लॉस स्ट्रैटेजी बनाने के लिए पेमेंट की गई नेट कॉस्ट है, जो इस मामले में 1,095 रुपये या 38.10 ((157.95 X 2)-86-268) है।

आयरन फ्लाई

बटरफ्लाई स्ट्रैटेजी का एक मॉडिफिकेशन आयरन फ्लाई है। अंतर यह है कि बेचे गए ऑप्शन कॉल और पुट हैं। दूसरे शब्दों में, दोनों तरफ इन्सुरेंस के साथ एक छोटी सी स्ट्रैडल को आयरन फ्लाई कहा जाता है।

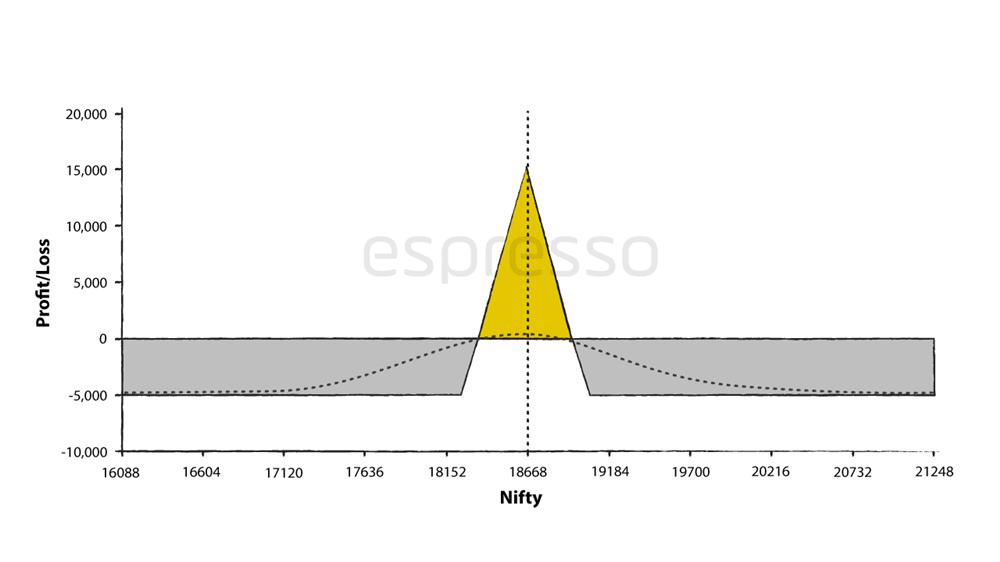

नीचे दिया गया पे ऑफ डायग्राम आयरन फ्लाई का है।

जैसा कि पे ऑफ डायग्राम से देखा जा सकता है, इसे इसके द्वारा बनाया गया है:

137 रुपये पर एटीएम कॉल विकल्प 17,550 बेचना

एटीएम पुट ऑप्शन को 17,550 रुपये में 181 रुपये में बेचना

ओटीएम कॉल ऑप्शन को 17,850 रुपये में 35 रुपये में खरीदना

ओटीएम पुट ऑप्शन को 17,250 रुपये में 73.9 रुपये में खरीदना

अगर मार्केट 17,500 पर बंद होता है, जो उस पॉइंट के बाद तेजी से गिरता है, तो आयरन फ्लाई की अमैक्सिमम प्रॉफिट पोटेंशियल 10,455 रुपये है। स्ट्रेटेजी में मैक्सिमम लॉस 4,545 रुपये है।

ब्रेक इवन पॉइंट्स 17,341 और 17,759 हैं, जो स्ट्रैटेजी को प्ले इन के लिए 418 की रेंज देते हैं।

आयरन फ्लाई स्ट्रैटेजी बनाने के लिए ज़रूरी मार्जिन 55,011 रुपये है।

स्ट्रैटेजी1:2.3 पर बटरफ्लाई स्ट्रैटेजी की तुलना में कम रिस्क-टू-रिवार्ड रेश्यो प्रदान करता है।

बटरफ्लाई स्ट्रैटेजी कब बनाएं

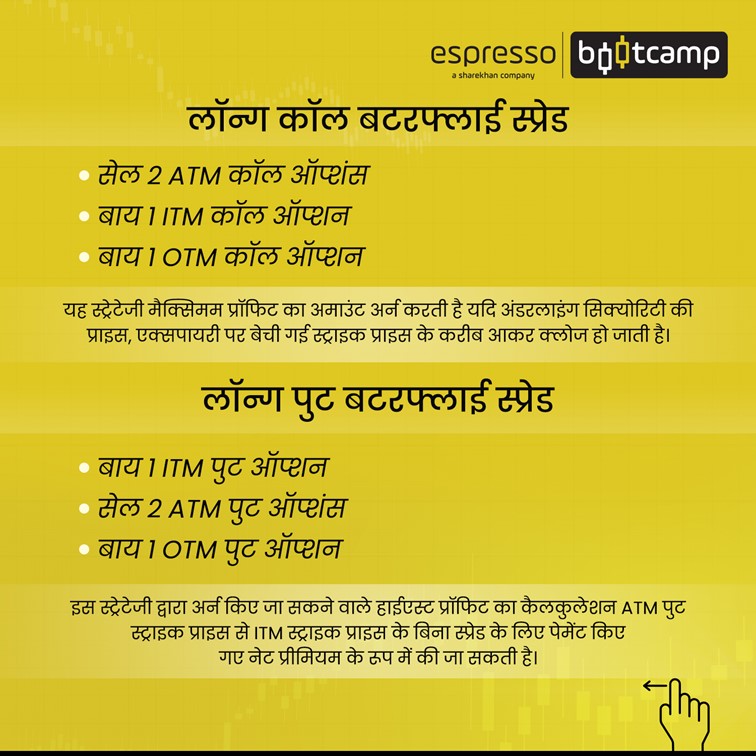

डिफ़ॉल्ट रूप से, बटरफ्लाई स्ट्रैटेजी तब बनाई जाती है जब ट्रेडर को उम्मीद होती है कि मार्केट फ्लैट या बिना बदलाव के रहेगा।

कॉल ऑप्शंस का इस्तेमाल करके एक लॉन्ग बटरफ्लाई स्ट्रैटेजी के ज़रिये अपने हाईएस्ट प्रॉफिट को रिआलाइज़ करता है अगर स्टॉक की प्राइस एक्सपाइरी डेट पर सेंटर स्ट्राइक प्राइस के बराबर होता है।

एक कॉल बटरफ्लाई तब बनाई जाती है जब ट्रेडर को लगता है कि मार्केट के रेंजबाउंड से थोड़ा बियरिश होने की उम्मीद है।

अगर ट्रेडर को लगता है कि मार्केट मॉडरेट रूप से बिआरिश होगा, तो वह स्ट्रैटेजी बनाएगा जब सेंटर में बेचे गए ऑप्शन एक या दो नीचे होंगे जहाँ मार्केट है।

मॉडरेट बुलिश आउटलुक में, एक पुट बटरफ्लाई बनाया जा सकता है, जिसमें बेचे गए ऑप्शन मौजूदा मार्केट प्राइस से एक या दो ऊपर हैं।

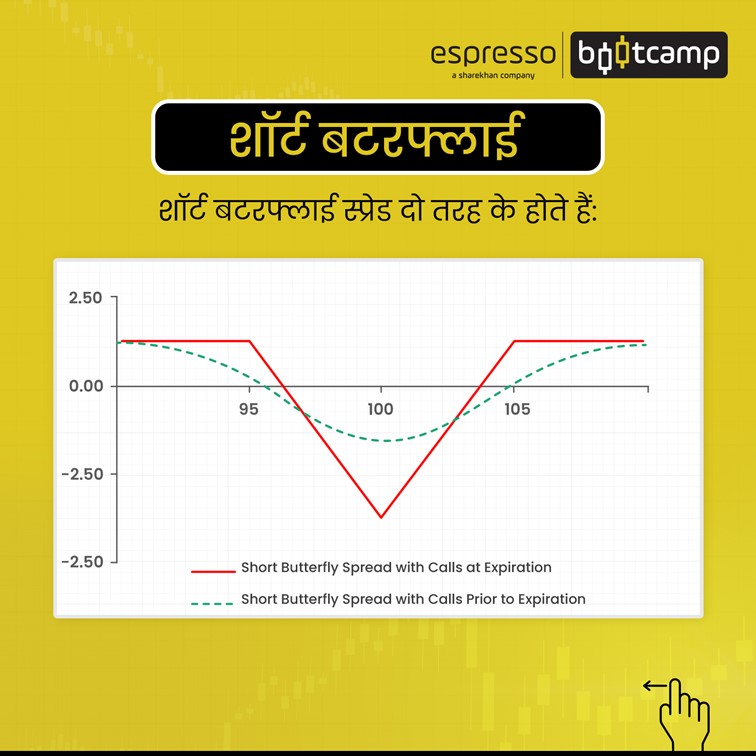

स्ट्रेटेजी डायनामिक्स

बटरफ्लाई को स्ट्रैडल और स्ट्रैंगल जैसी अन्य नॉन-डायरेक्शनल स्ट्रेटेजी से अलग क्या बनाता है, यह एक फोर-लेग्ड वाली स्ट्रेटेजी है जिसके रिस्क को डिफाइन किया गया है।

हालांकि, कंट्रोल्ड रिस्क खरीदे गए दो ऑप्शंस की कॉस्ट पर आता है। यह ट्रेड से पोटेंशियल प्रॉफिट को कम करता है। बटरफ्लाई ट्रेड में प्रॉफिट की संभावना बहुत कम होती है।

बटरफ्लाई स्ट्रेटेजी वोलैटिलिटी बदलाव के प्रति सेंसिटिव है। बटरफ्लाई स्प्रेड का नेट क्रेडिट तब गिरता है जब वोलैटिलिटी बढ़ता है और जब वोलैटिलिटी घटता है तो बढ़ जाता है।

कुशल ट्रेडर बटरफ्लाई स्ट्रेटेजी तब खरीदते हैं जब उन्हें उम्मीद होता है कि वोलैटिलिटी कम होगा।

जब एअर्निंग्स या बजट जैसी किसी इवेंट के बाद वोलैटिलिटी में तेजी से गिरावट आने की उम्मीद होती है, तो बटरफ्लाई ट्रेड करने कीअच्छी स्ट्रेटेजी होती हैं।

स्ट्रेटेजी के लिए एक बड़ाआकर्षण हाई रिस्क-टू-रिवार्ड रेश्यो है , इसे बनाने के लिए ज़रूरी कम मार्जिन और हाई रिटर्न ऑन इन्वेस्टमेंट (आरओआई) है।

बटरफ्लाई स्ट्रेटेजी पर ग्रीक्स का असर

डेल्टा

डेल्टा ऑप्शन ग्रीक है जो मापता है कि अंडरलाइंग प्राइस में बदलाव के साथ एक ऑप्शन का प्राइस कितना बदलता है। चूंकि बटरफ्लाई स्ट्रैटेजी में तीन ऑप्शन होते हैं, इसलिए इसकेपरफॉरमेंस को प्रभावित करने वाले कई मूविंग पार्ट होते हैं।

लॉन्ग कॉल ऑप्शन का डेल्टा पॉजिटिव होगा जबकि शॉर्ट कॉल ऑप्शन का डेल्टा नेगेटिव होगा। लॉन्गपुट का डेल्टा नेगेटिव होगा, जबकि शॉर्ट पुट का डेल्टा पॉजिटिव होगा।

अगर एक कॉल बटरफ्लाई में, अंडरलाइंग प्राइस सबसे कम स्ट्राइक मूल्य से नीचे है, तो नेट डेल्टा थोड़ा पॉजिटिव होता है, जबकि अगर अंडरलाइंग प्राइस हाई स्ट्राइक प्राइस से ऊपर है, तो यह थोड़ा नेगेटिव होता है।

वेगा

वोलैटिलिटी बढ़ने के साथ ऑप्शन की कीमतें बढ़ती हैं और वोलैटिलिटी घटने पर गिरती हैं। वेगा ऑप्शन कीमतों पर वोलैटिलिटी में बदलाव के असर को मापता है।

लॉन्ग ऑप्शंस, या तो कॉल या पुट, वोलैटिलिटी बढ़ने के साथ बढ़ेंगे, जबकि शॉर्ट ऑप्शंस ट्रेडो में वोलैटिलिटी बढ़ने पर लॉस उठाना पड़ेगा। इसी तरह, जब वोलैटिलिटी गिरता है, तो लॉन्ग ऑप्शन की वैल्यू कम हो जाएगा, जबकि शॉर्ट ऑप्शन की ट्रेडिंग फायदेमंद होगा ।

कॉल वाली बटरफ्लाई स्ट्रेटेजी में एक नेगटिव वेगा है, जिसका मतलब है कि वोलैटिलिटी बढ़ने पर स्ट्रेटेजी पैसे खो देगा । जब वोलैटिलिटी गिरता है, तो लॉन्ग बटरफ्लाई स्ट्रैटेजी पैसा बनाएगा ।

ट्रेडिंग बटरफ्लाई स्ट्रैटेजी का थंब रूल एक खरीदना है जब वोलैटिलिटी ज़ायदा होता है और गिरने की उम्मीद होती है।

थीटा

थीटा ऑप्शन की कीमतों पर वक़्त के असर को मापता है।

विकल्प बेकार होने वाले इंस्ट्रूमेंट हैं जो समय के साथ वैल्यू खो देते हैं। लॉन्ग ऑप्शंस में एक नेगेटिव थीटा होता है और समय के साथ अन्य फैक्टर्स के स्थिर रहने के साथ वैल्यू कम हो जाएगा। शॉर्ट ऑप्शंस वक़्त के साथ प्रॉफिट जेनेरेट करेंगे क्योंकि उनके पास एक पॉजिटिव थीटा है।

निष्कर्ष

बुल कॉल स्प्रेड और बियर कॉल स्प्रेड को मिलाकर बटरफ्लाई स्ट्रैटेजी बनाई जाती है। स्ट्रैटेजी तब बनाई जाती है जब एक ट्रेडर को उम्मीद होता है कि मार्किट का मूवमेंट फ्लैट या थोड़ा बुलिश और बियारीश का होगा ।

कॉल ऑप्शन या पुट ऑप्शन का इस्तेमाल करके बटरफ्लाई स्ट्रैटेजी बनाई जा सकती है।

आयरन फ्लाई, एक मॉडिफाइड बटरफ्लाई, कॉल और पुट ओप्तिओंस के दो जोड़े का इस्तेमाल करके बनाई गई है।

0

|

0

|

0

0

Modules

Modules

Watch

Watch