स्प्रेड्स आम तौर पर दो ऑप्शन लेग का खेल होता है। स्ट्रेटेजी का नाम इस बात पर निर्भर करता है कि ये ऑप्शंस कैसे रखे गए हैं।

ट्रेडर्स के ज़रिये दो प्रकार के स्प्रेड्स का इस्तेमाल किया जाता है- वर्टिकल स्प्रेड और हॉरिजॉन्टल स्प्रेड।

यह नाम उन दो ऑप्शंस से लिया गया है जिन्हें ऑप्शंस चेन टेबल से चुना गया है।

अगर दो ऑप्शंस एक ही एक्सपायरी पीरियड के हैं, लेकिन अलग-अलग स्ट्राइक के हैं, तो उन्हें वर्टिकल स्प्रेड कहा जाता है।

अगर दो ऑप्शंस अलग-अलग एक्सपायरी के हैं, लेकिन एक ही स्ट्राइक प्राइस के हैं, तो उन्हें हॉरिजॉन्टल स्प्रेड कहा जाता है।

एक तीसरे प्रकार का स्प्रेड भी है जो तेजी से ट्रैक्शन हासिल कर रहा है। इसे डायगोनल स्प्रेड कहा जाता है। यहाँ ट्रेडर अलग-अलग स्ट्राइक और अलग-अलग एक्सपायरी से दो ऑप्शन लेग का चयन करता है।

आइए अब कैलेंडर स्प्रेड कहे जाने वाले हॉरिजॉन्टल स्प्रेड को गहराई से जाने।

लेकिन , इससे पहले, ध्यान देने वाली ज़रूरी बात है। फ्यूचर्स का इस्तेमाल करते हुए एक कैलेंडर स्प्रेड स्ट्रेटेजी भी है। यहाँ अंतर यह है कि स्ट्रेटेजी में अलग-अलग एक्सपायरी के दो फ्यूचर्स शामिल हैं, जहाँ ट्रेडर एक्सपायरी में लॉन्ग फ्यूचर पोजीशन बनाता है जो सस्ता है, और उसी अंडरलाइंग की एक अलग एक्सपायरी के महंगे फ्यूचर को शॉर्ट करता है।

ट्रेड के लिए रैशनल एक प्राइस-न्यूट्रल स्ट्रेटेजी बनाना है जो दो फ्यूचर्स के बीच अंतर कम होने पर मनी जेनेरेट करता है।

कैलेंडर स्प्रेड क्या है?

एक कैलेंडर स्प्रेड एक ऑप्शन स्ट्रेटेजी है जो एक साथ एक ही अंडरलाइंग पर एक लॉन्ग और शॉर्ट पोजीशन में प्रवेश करके बनाई गई है, लेकिन अलग-अलग एक्सपायरी के साथ।

एक लॉन्ग पोजीशन लंबी एक्सपायरी में बनाई जाती है, और एक शॉर्ट पोजीशन उसी स्ट्राइक प्राइस और एक ही अंडरलाइंग की एक्सपायरी के करीब होता है।

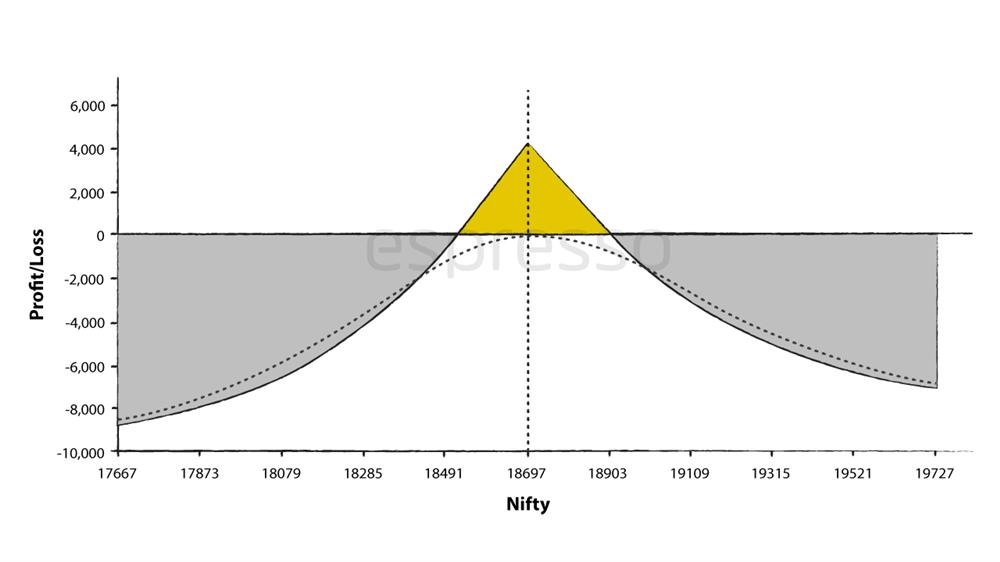

नीचे दिया गया अदायगी आरेख वीकली एक्सपायरी के दो चरणों का इस्तेमाल करके बनाए गए निफ्टी पर कैलेंडर स्प्रेड को दिखाता है।

यह स्ट्रेटेजी एक्सपायरी के करीब (13 अक्टूबर) के 17350 कॉल ऑप्शन को बेचकरऔरआगे की एक्सपायरी (27 अक्टूबर) की 17350 कॉल खरीदकर बनाई गई है।

ध्यान दें कि कैलेंडर स्प्रेड या तो कॉल ऑप्शन या पुट ऑप्शन का इस्तेमाल करके बनाया जा सकता है।

कैलेंडर स्प्रेड को इंटर-डिलीवरी, इंट्रा-मार्केट या टाइम स्प्रेड भी कहा जाता है।

यह एक डेबिट स्प्रेड स्ट्रेटेजी है, क्योंकि जमा किए गए प्रीमियम का वैल्यू पेमेंट किए गए प्रीमियम से कम होता है।

हम कैलेंडर स्प्रेड कब बनाते हैं?

कैलेंडर स्प्रेड ट्रेडर को एक ट्रेड बनाने की इजाज़त देता है जो वक़्त केअसर को कम करता है। स्ट्रेटेजी सबसे ज़ायदा प्रॉफिटेबल तब होता है जब अंडरलाइंग एसेट रेंज बाउंड रहता है और कोई महत्वपूर्ण मूव नहीं उठाता है।

कैलेंडर स्प्रेड वक़्त गुजरने और/या इम्प्लॉइड वोलैटिलिटी (IV) में वृद्धि से फायदे के इरादे से बनाया गया है।

यह स्ट्रेटेजी आम तौर पर तब बनाई जाती है जब ट्रेडर को लगता है कि मार्केट रेंज के दायरे में रहने वाला है, या थोड़ा बुलिश या बिआरिश होगा। आइडियल पोजीशन कम इम्प्लॉइड वोलैटिलिटी वाले वातावरण में है। स्ट्रैटेजी बनने के बाद बढ़ती वोलैटिलिटी से उसे फायदा होता है।

अगरआपके पास एक हल्का डायरेक्शनल आउटलुक है कि मार्केट थोड़ा बुलिश या बिआरिश है, तो आप करीब महीने के थोड़े आउट-ऑफ-द-मनी (ओटीएम) ऑप्शंस को बेचकर और उसी स्ट्राइक (ओटीएम) ऑप्शंस ज़ायदा महीने के लिए खरीदकर ट्रेड कर सकते हैं।

कैलेंडर स्प्रेड से एक ट्रेडर को कैसे फायदा होता है?

यहाँ वक़्त बीतने के साथ, करीब के पीरियड ऑप्शन दूर के एक्सपायरी ऑप्शन की तुलना में तेज गति से गिरना शुरू हो जाएगा, बशर्ते कि अंडरलाइंग बहुत ज्यादा न बढ़े।

हालांकि, अगर इम्प्लॉइड वोलैटिलिटी बढ़ जाती है, तो आगे के पीरियड का ऑप्शन पैसा बनाना शुरू कर देता है।

जैसा कि कैलेंडर स्प्रेड वक़्त और वोलैटिलिटी से पैसा बनाता है, वे आम तौर पर एट-द-मनी (एटीएम) ऑप्शंस का उपयोग करके बनाए जाते हैं।

ट्रेड को वक़्त और वोलैटिलिटी में बदलाव के संबंध में करीब और दूर-के तारीख के ऑप्शंस के बिहैवियर से फायदा होता है।

सभी चीजें अनचेंज्ड रहती हैं,इम्प्लॉइड वोलैटिलिटी में वृद्धि का स्ट्रेटेजी पर पॉजिटिव असर पड़ेगा क्योंकि लॉन्ग टर्म ऑप्शनस वोलैटिलिटी में बदलाव के प्रति ज़ायदा सेंसिटिव होते हैं।

इसके अलावा, यह मानते हुए कि सभी चीजें अनचेंज्ड रहती हैं, वक़्त बीतने का शॉर्ट टर्म ऑप्शंस के एक्सपायरी तक स्ट्रेटेजी पर पॉजिटिव असर पड़ेगा।

करीब के ऑप्शन के गिरावट की दर वक़्त के साथ बढ़ती है, और जब हम करीब के ऑप्शन एक्सपायरी पर क्लोज करते हैं तो यह बढ़ेगा।

एक स्प्रेड स्ट्रेटेजी के लिए कम कैपिटल की ज़रूरत होती है। इस उदाहरण में, कैपिटल की ज़रूरत 22,357 रुपये है, लगभग एक स्ट्राइक प्राइस के अलावा ऑप्शंस का इस्तेमाल करके बनाए गए डेबिट या क्रेडिट स्प्रेड के समान है। हालांकि, बड़ा अंतर इन्वेस्टमेंट पर रिटर्न में है, जो वर्टीकल स्प्रेड में 5-7 % की तुलना में लगभग 23 % है।

एक कैलेंडर स्प्रेड में मैक्सिमम लॉस

चूंकि स्ट्रैटेजी में बहुत ज़ायदा मूविंग पार्ट हैं, मैक्सिमम प्रॉफिट और लॉस का कैलकुलेशन करना मुश्किल है, खास तौर से वोलैटिलिटी में बदलाव के वजह से जो लॉन्ग ऑप्शन को प्रभावित करते हैं।

बहरहाल, एक थेओरेटिकल तरीका है जहाँ हम मान सकते हैं कि सभी चीजें समान रहती हैं ताकि मैक्सिमम पॉसिबल लॉस की कैलकुलेशन की जा सके।

कैलेंडर स्प्रेड, जैसा कि पहले बताया गया है, डेबिट स्प्रेड हैं। ऐसे मामलों में मैक्सिमम लॉस स्ट्रेटेजी बनाने के लिए पेमेंट की गई रक्म है।

ऊपर दिखाए गए उदाहरण में, 17350 CE, 13 अक्टूबर के ऑप्शन को बेचने के लिए प्राप्त अमाउंट 121.95 रुपये है।

17350 CE 27 अक्टूबर को खरीदने के लिए पेमेंट की गई अमाउंट 274.1 रुपये है।

इस प्रकार, ट्रेड बनाने में नेट डेबिट 274.1-121.95 = 152.15 है।

रुपये में एक लॉट की कीमत 7,607.5 रुपये बनती है।

कैलेंडर स्प्रेड स्ट्रेटेजी में यह मैक्सिमम लॉस है।

एक्सपायरी डेट पर, मैक्सिमम प्रॉफिट तब होगा जब अंडर लाइंग एसेट की कीमत नियर-टर्म की एक्सपायरी के स्ट्राइक प्राइस पर या उससे नीचे बंद होता है जो बेकार होगा। अगर एक्सपायरी के दिन वोलैटिलिटी ज्यादा है, तो फार टर्म ऑप्शन प्रॉफिटेबिलिटी में इजाफा करेगा।

डबल कैलेंडर - इसका इस्तेमाल कब और कैसे करें, और इसके फायदे

जैसा कि नाम से पता चलता है, दो कैलेंडर स्प्रेड का इस्तेमाल करके एक डबल कैलेंडर स्प्रेड बनाया जाता है। इसमें एक्सपायरी कॉल और पुट के पास बेचना और आगे की एक्सपायरी कॉल खरीदना और समान स्ट्राइक प्राइस और समान अंडरलाइंग शामिल है।

डबल कैलेंडर स्प्रेड ब्रेकइवन के लिए एक वाइड रेंज प्रदान करता है और इसे कम-वोलेटाइल वाले वातावरण में इस्तेमाल किया जा सकता है।

आइए अब डबल कैलेंडर स्प्रेड स्ट्रैटेजी की डेफिनेशन पर करीब से नजर डालते हैं।

डबल कैलेंडर स्प्रेड क्या है?

जैसा कि एक कैलेंडर या टाइम स्प्रेड के मामले में देखा गया था, डबल कैलेंडर स्प्रेड में एक एक्सपायरी मंथ में एकऑप्शन बेचना और एक अलग एक्सपायरी मंथ में वही स्ट्राइक प्राइस के साथ एक ऑप्शन खरीदना शामिल है। एक कैलेंडर स्प्रेड को उसी प्रकार के ऑप्शन के साथ एक्सेक्यूट किया जाता है - या तो कॉल या पुट, स्प्रेड के दोनों लेग्स पर।

एक डबल कैलेंडर स्प्रेड के लिए दो कैलेंडर स्प्रेड बनाने की ज़रूरत होती है। एक पुट-बेस्ड कैलेंडर स्प्रेड करंट मार्केट के नीचे बनाया गया है और एक कॉल-बेस्ड कैलेंडर स्प्रेड करंट मार्केट के ऊपर एक्सपायरी का चयन करके बनाया गया है।

एक डबल कैलेंडर स्प्रेड एक डेबिट स्ट्रेटेजी है, जिसमें पॉजिटिव वेगा है, और इसलिए, कम-वोलेटाइल वातावरण में सबसे अच्छा बनाया गया है। जैसे ही वोलैटिलिटी बढ़ती है, आगे की एक्सपायरी के लॉन्गऑप्शन - कॉल और पुट - प्रॉफिटेबल होने लगते हैं।

एक लॉन्ग डबल कैलेंडर स्प्रेड के लिए दूर के एक्सपायरी वाले महीनों केऑप्शंस को खरीदने और करीब के एक्सपायरी के ऑप्शंस को बेचने की ज़रूरत होती है। एक शॉर्ट कैलेंडर स्प्रेड के लिए आगे की तारीख वाले एक्सपायरी महीने को बेचने और नजदीक की एक्सपायरी को खरीदने की जरूरत होती है।

शॉर्ट डबल कैलेंडर स्प्रेड शायद ही कभी हक़ीक़त में ट्रेड करते हैं।

यह ध्यान दिया जाना चाहिए कि डबल कैलेंडर स्प्रेड (1:1 रेश्यो ) के दोनों चरणों में समान संख्या में ऑप्शंस कॉन्ट्रैक्ट्स का ट्रेड किया जाता है।

पेऑफ डायग्राम

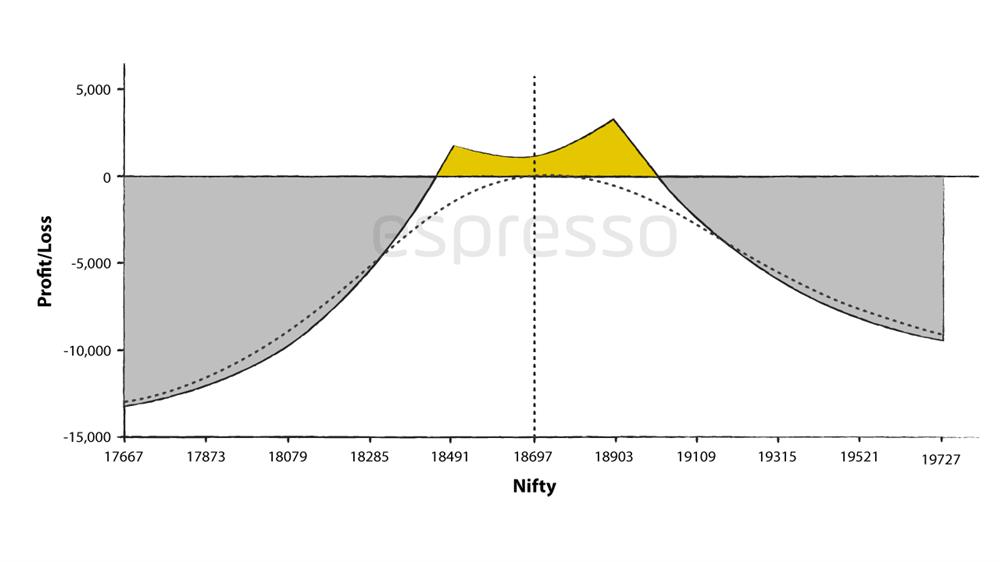

नीचे दिया गया चार्ट डबल कैलेंडर स्प्रेड के पे ऑफ डायग्राम दिखाता है।

ध्यान दें कि डबल कैलेंडर में दो प्रॉफिट पीक होते हैं, जो आम तौर पर कॉल और पुट ऑप्शन स्ट्राइक प्राइस के ऊपर रखे जाते हैं जो बेचे जाते हैं।

जैसा कि पेऑफ डायग्राम से देखा जा सकता है, डबल कैलेंडर स्प्रेड 17500 13 अक्टूबर कॉल्स को बेचकर और अपर एन्ड पर 17500 27 अक्टूबर कॉल्स खरीदकर बनाया गया था। डबल कैलेंडर का लोअर एन्ड 13 अक्टूबर 17000 पुट को बेचकर और 27 अक्टूबर 17000 पुट को खरीदकर बनाया गया था।

ध्यान दें कि इस ट्रेड से प्रॉफिट की संभावना लगभग 70 % है। साथ ही, ट्रेड बनाने के लिए मार्जिन की ज़रूरत सिर्फ 40,076 रुपये है।

अगर एक्सपायरी के अंत तक मार्किट टेंट के अंदर रहता है तो ट्रेडर पैसे कमाता है।

इस फैक्ट को देखते हुए कि आगे की एक्सपायरी के ऑप्शंस खुले होंगे और विभिन्न मार्केट फोर्सेस में बदलाव के अधीन होंगे, भले ही करीब के एक्सपायरी के ऑप्शन बेकार हो रहे हों, डबल कैलेंडर स्प्रेड के मैक्सिमम प्रॉफिट, लॉस और ब्रेकइवन की सही कैलकुलेशन करना बहुत मुश्किल है। इस संदेह को पैदा करने में बदलता वोलैटिलिटी का सबसे बड़ा योगदान है।

यह तय है कि ट्रेड मैक्सिमम प्रॉफिट तब कमाएगा जब यह दोनो पीक में से किसी एक पर बंद होगा, यानी स्ट्राइक प्राइस पर जहाँ कैलेंडर स्प्रेड बनाया गया है।

डबल कैलेंडर स्प्रेड कब बनाएं

डबल कैलेंडर स्प्रेड बनाने का सबसे अच्छा वक़्त तब होता है जब ट्रेडर को उम्मीद होता है किमार्केट एक नैरो रेंज में रहेगा या जब वोलैटिलिटी कम हो और बढ़ने की उम्मीद हो।

उदाहरण के लिए, क्रेडिट पॉलिसी इवेंट लें। अगर यह महीने के अंत की ओर उम्मीद है, तो ट्रेडर महीने के अंत की एक्सपायरी के कॉल और पुट ऑप्शन खरीदेगा और पहले की एक्सपायरी के कॉल और पुट ऑप्शन बेचेगा। इस तरह, महीने केएन्ड की एक्सपायरी की हाई वोलैटिलिटी से स्ट्रेटेजी को फायदा होता है जब उम्मीदें हाई होती हैं कि आरबीआई गवर्नर क्या घोषणा कर सकते हैं। उसी वक़्त , पहले के ऑप्शंस बेकार एक्सपायर हो जाएंगे जिससे ट्रेड को उनसे प्रॉफिट होगा।

ध्यान दें कि डबल कैलेंडर स्प्रेड के थिओरेटिकल प्रॉफिट में गिरावट आता है क्योंकि अंडरलाइंग शॉर्ट स्ट्राइक से दूर और दूर जाता है।

डबल कैलेंडर स्प्रेड स्ट्रैटेजी बनाते समय एक और पैरामीटर पर ध्यान देने की जरूरत है, वह है उस स्थिति को देखना जब दूर की एक्सपायरी की तुलना में नजदीकी एक्सपायरी ऑप्शन में इंप्लाइड वोलैटिलिटी (आईवी) ज़ायदा हो।

इसके प्राइसिंग में एक्स्ट्रा टाइम वैल्यू के वज़ह फार डेटेड ऑप्शन महंगा होगा। चूंकि इंप्लाइड वोलैटिलिटी कैलेंडर स्प्रेड की प्रोफिटेबिलिटी में एक अहम् भूमिका निभाता है, इसलिए यह सलाह दी जाती है कि हाई इंप्लाइड वोलैटिलिटी को बेच दें और लो इंप्लाइड वोलैटिलिटी को खरीद लें।

कैलेंडर स्प्रेड और डबल कैलेंडर स्प्रेड के बीच अंतर

जैसा कि उसके बनाने से देखा गया है, जबकि एक कैलेंडर स्प्रेड में दो अलग-अलग एक्सपायरी के कॉल या पुट ऑप्शन की खरीद और बिक्री की ज़रूरत होती है, एक डबल कैलेंडर स्प्रेड को बनाने के लिए कॉल और दो एक्सपायरी के पुट दोनों की ज़रूरत होती है।

कैलेंडर स्प्रेड की तुलना में जो टू-लेग्ड वाली स्ट्रेटेजी है, एक डबल कैलेंडर स्प्रेड फोर-लेग्ड स्ट्रेटेजी है।

डबल कैलेंडर स्प्रेड आम तौर पर एक वाइड स्पेस को कवर करता है क्योंकि अगर प्राइस दो टेंटों के बीच रहता है तो ट्रेड को प्रॉफिटेबल होने का मौका मिलता है। समान प्रीमियम वाला कैलेंडर स्प्रेड ट्रेड एक छोटे से एरिया को कवर करेगा।

प्रभावी रूप से, एक डबल कैलेंडर स्प्रेड करीब एक्सपायरी में शॉर्ट स्ट्रैंगल और फार एक्सपायरी में लॉन्ग स्ट्रैंगल का कॉम्बिनेशन है। दूसरी ओर, एक कैलेंडर स्प्रेड शॉर्ट कॉल या पुट और एक लॉन्ग कॉल और अलग लग एक्सपायरी के पुट का कॉम्बिनेशन है।

निष्कर्ष

एक कैलेंडर स्प्रेड लेने वाले ट्रेडर की तुलना में एक डबल कैलेंडर स्प्रेड एक ट्रेडर को ज़ायदा लेगरूम देता है, हालांकि यह एक हाई मार्जिन के इस्तेमाल पर होता है।

ट्रेड को लो-वोलेटाइल के माहौल में या जब ट्रेडर को लगता है कि मार्केट रेंज बॉउंड रहेगा, तब लिया जा सकता है।

एक डबल कैलेंडर स्प्रेड ट्रेड भी एक इवेंट से पहले लिया जाता है, खासकर अगर इवेंट एक्सपायरी की तारीख के करीब हो। करीब महीने के ऑप्शंस बेकार एक्सपायर होंगे अगर वे आउट-ऑफ़-द-मनी (ओटीएम) हैं, जबकि अगले एक्सपायरी ऑप्शंस बढ़ सकते हैं अगर वोलैटिलिटी बढ़ती है।

0

|

0

|

0

0

Modules

Modules

Watch

Watch