011. लॉन्ग एंड शॉर्ट आयरन कोंडोर: आप सभी को क्या पता होना चाहिए

आयरन कोंडोर

स्ट्रैडल और स्ट्रैंगल की तरह, एक और नॉन-डायरेक्शनल स्ट्रेटेजी है जो इंडियन मार्केट में लोकप्रियता हासिल कर रहा है। आयरन कोंडोर का एक्सटेंसिव रूप से तब से इस्तेमाल किया जा रहा है जब से मार्केट रेगुलेटर ने मार्जिनिंग रूल्स को बदल दिया है।

जबकि स्ट्रैडल और स्ट्रैंगल टू-लेग्ड वाली स्ट्रेटेजी हैं, आयरन कोंडोर एक फोर-लेग्ड स्ट्रेटेजी है, जो कॉल और पुट वर्टिकल स्प्रेड को जोड़ता है। जहाँ मार्केट में कारोबार हो रहा है वहाँ बुलिश और बियारिश के वर्टिकल स्प्रेड का कॉम्बिनेशन एक आयरन कोंडोर बनाता है। आयरन कोंडोर का नाम चौड़े पंखों वाले कोंडोर से मिलता है और यह एक डेल्टा-न्यूट्रल स्ट्रेटेजी है।

आयरन कोंडोर दो प्रकार के होते हैं- लॉन्ग आयरन कोंडोर और शॉर्ट आयरन कोंडोर। दोनों ही मामलों में, ट्रेडर को इसके बनाने के लिए दो कॉल ऑप्शन और दो पुट ऑप्शन की ज़रूरत होगी। कॉल ऑप्शन, एक लॉन्गऔर एक शॉर्ट, अलग-अलग स्ट्राइक प्राइस होंगे लेकिन एक ही एक्सपायरी डेटऔर एक हीअंडरलाइंग एसेट होगा । इसी तरह, दो पुट ऑप्शन, एक लॉन्ग और एक शॉर्ट, अलग-अलग स्ट्राइक प्राइस पर हैं, लेकिन सभी एक ही एक्सपायरी डेट और एक ही अंडरलाइंग एसेट के साथ हैं। लॉन्ग आयरन कोंडोर नेट डेबिट ट्रेड है, जबकि शॉर्ट आयरन कॉन्डोर नेट क्रेडिट ट्रेड है।

आइए दो स्ट्रेटेजी और उनके बनाने को करीब से देखें।

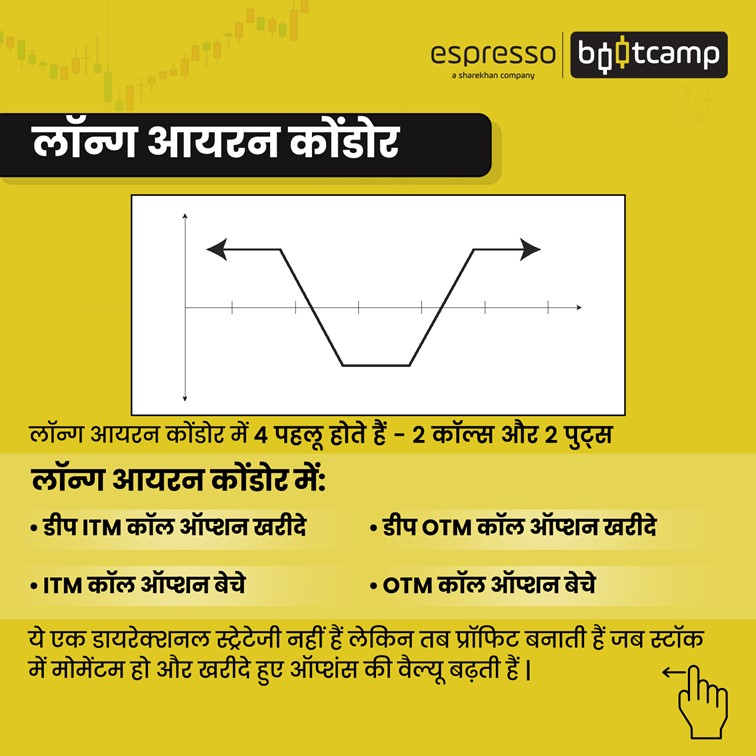

लांग आयरन कोंडोर

यह एक नेट डेबिट स्ट्रेटेजी है, जिसका अर्थ है कि चार ऑप्शंस का नेट इनफ्लो और ऑउटफ्लो डेबिट है। दूसरे शब्दों में, ट्रेडर स्ट्रेटेजी बनाने के लिए पैसे का भुगतान करता है।

लॉन्ग आयरन कोंडोर स्ट्रैटेजी दो इनर स्ट्राइक ऑप्शन (आउट-ऑफ-द-मनी) को खरीदकर और दो आउटर स्ट्राइक (डीप आउट-ऑफ-द-मनी) बेचकर बनाई जाती है। लॉन्ग आयरन कॉन्डोर फ़ंक्शंनली शॉर्ट आयरन कॉन्डोर के अपोजिट होता है।

यह स्ट्रेटेजी तब चलता है जब ट्रेडर को उम्मीद होता है कि वोलैटिलिटी बढ़ेगा और प्राइस में किसी भी दिशा में बड़ा बदलाव होगा।

कंस्ट्रक्शन

एक लॉन्ग आयरन कॉन्डोर चार ऑप्शंस द्वारा बनाया जाता है - दो कॉल साइड पर और दो पुट साइड पर। सभी ऑप्शंस आउट-ऑफ-द-मनी (OTM) हैं।

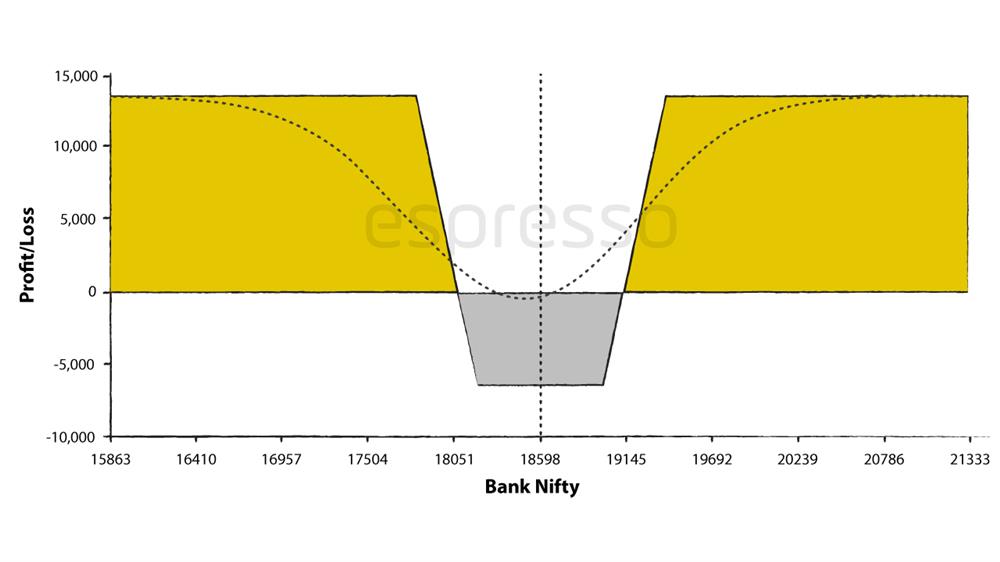

नीचे दिया गया चार्ट एक लॉन्ग आयरन कॉन्डोर का पे ऑफ डायग्राम दिखा रहा है।

स्ट्रेटेजी चार स्टेप्स द्वारा बनाई गई है

81 पर 16700 पुट बेचना

146.9 पर 17100 पुट खरीदना

18650 सीई को 32.35 पर बेचना

102 पर 18250 सीई खरीदना

ध्यान दें कि लॉन्ग आयरन कोंडोर पुट स्प्रेड और कॉल स्प्रेड के कॉम्बिनेशन से बना है।

29 सितंबर की एक्सपायरी डेट के साथ निफ्टी मंथली ऑप्शंस पर स्ट्रेटेजी बनाई गई है।

अगर मार्केट दो स्ट्राइक प्राइस के बीच रहता है जहाँ ऑप्शन बेचे जाते हैं तो स्ट्रेटेजी लॉस में होगी।

यह तब फायदेमंद होगा जबमार्केट दोनों तरफ के ब्रेक इवन से आगे बढ़े।

स्ट्रेटेजी में डिफाइंड रिस्क और डिफाइंड प्रोफिटेबिलिटी है।

चार लेग्स का इस्तेमाल होने के बावजूद, स्ट्रेटेजी को मार्जिन के रूप में 35,118 रुपये की ज़रूरत है।

कैलकुलेशन

ब्रेक इवन और मैक्सिमम लॉस और मैक्सिमम प्रॉफिट की कैलकुलेशन एक मल्टी-स्टेप प्रक्रिया है। स्ट्रेटेजी के नेट डेबिट की कैलकुलेशन:

हमारे मामले में, यह 81+32.35-146.9-102 = 135.55 होगा

(सभी डेबिट लेग्स क्रेडिट लेग्स से काटे जाते हैं)

वैल्यू में नेट डेबिट = 135.55 X 50 (लॉट साइज) = 6,777.5 रुपये

यह स्ट्रेटेजी में मैक्सिमम लॉस है

मैक्सिमम प्रॉफिट = 17,100-16,700-135.55 = 264.45

मैक्सिमम प्रॉफिट रुपये में = 264.45 X 50 = 13,222.5 रुपये

लोअर ब्रेकइवन = 16,700 + 264.45 = 16,964.45

अपर ब्रेक इवन = 18,250 + 135.55 = 18,385.55

निष्कर्ष

लॉन्ग आयरन कोंडोर स्ट्रेटेजी बढ़ती वोलैटिलिटी के माहौल में बनाई जाती है।

इस स्ट्रेटेजी का इस्तेमाल तब भी किया जाता है जब ट्रेडर कीमतों में बड़े उतार-चढ़ाव की उम्मीद करता है।

लॉन्ग आयरन कोंडोर एक नेट डेबिट स्ट्रेटेजी है।

यह एक रिस्क और रिवॉर्ड डिफाइंड स्ट्रेटेजी है।

लॉन्ग आयरन कोंडोर कॉल डेबिट स्प्रेड और पुट डेबिट स्प्रेड को मिलाकर बनाया गया है।

टाइम डीके स्ट्रेटेजी के खिलाफ काम करता है, इसलिए प्रॉफिटेबल होने के लिए किसी भी दिशा में कीमत में तेज उछाल की ज़रूरत होता है।

यह थीटा के साथ एक डेल्टा-न्यूट्रल स्ट्रेटेजी है, या टाइम डीके, इसके खिलाफ काम कर रहा है।

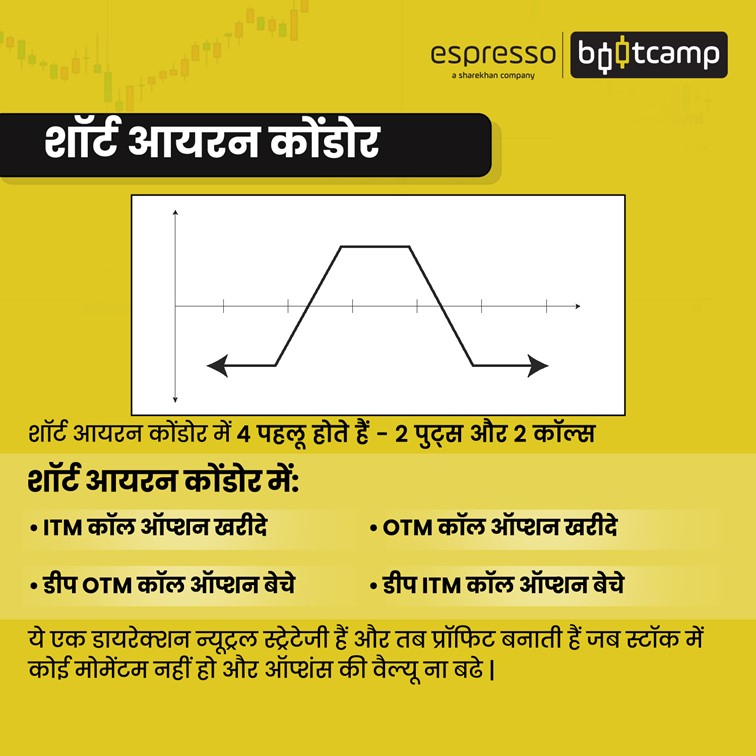

शॉर्ट आयरन कोंडोर

एक शॉर्ट आयरन कोंडोर भी एक फोर-लेग्ड वाली स्ट्रेटेजी है। फंक्शन के ऐतबार से, यह एक लॉन्ग आयरन कोंडोर के अपोजिट है। यह एक नेट क्रेडिट स्ट्रैटेजी है, जिसका मतलब है कि लॉन्गऑप्शन आउटफ्लो का नेट वैल्यू शॉर्ट ऑप्शन इनफ्लो से छोटा है। शॉर्ट आयरन कोंडोर स्ट्रैटेजी, जो ब्रॉड रूप से इंट्राडे और पोजीशनल ट्रेडर्स द्वारा इस्तेमाल किया जाता है, प्रॉफिटेबल होता है जब मार्केट बेचे गए स्ट्राइक के अंदर एक्सपायर होता है, जिस पॉइंट पर सभी चार ऑप्शन लेग्स बेकार रूप से एक्सपायर हो जाते हैं।

शॉर्ट आयरन कोंडोर स्ट्रेटेजीज भी डेल्टा-न्यूट्रल स्ट्रेटेजी हैं और इसमें एक डिफाइंड लॉस और डिफाइंड प्रॉफिट है। क्योंकि इसका रिस्क डिफाइंड है, स्ट्रेटेजी बनाने के लिए बहुत ज़ायदा मार्जिन नहीं लेता है।

शॉर्ट आयरन कोंडोर स्ट्रेटेजी बनाने का सही वक़्त वह है जब वोलैटिलिटी ज़ायदा होता है और ट्रेडर्स को वोलैटिलिटी क्रश की उम्मीद होती है। इस स्ट्रेटेजी का ज़ायदा इस्तेमाल उन ट्रेडर्स द्वारा किया जाता है जो एअर्निंग्स ट्रेड करते है जब रिजल्ट से ठीक पहले इम्प्लॉइड वोलैटिलिटी अपने पीक के करीब होता हैं।

आगे दूर स्थित दो लॉन्ग ऑप्शंस शॉर्ट आयरन कोंडोर के विंग्स को डिफाइन करते हैं। वे इन्सुरेंस के रूप में खरीदे जाते हैं और स्ट्रेटेजी में लॉस को रेस्ट्रिक्ट करने के लिए इस्तेमाल किये जाते हैं। स्ट्रैंगल ट्रेडर्स इन्सुरेंस खरीदकर अपनी स्ट्रेटेजी को शॉर्ट आयरन कोंडोर में बदलते हैं, जिससे उन्हें अपनी मार्जिन की ज़रूरत को काफी कम करने में भी मदद मिलता है।

कंस्ट्रक्शन

एक शॉर्ट आयरन कॉन्डोर चार ऑप्शंस द्वारा बनाया जाता है - दो कॉल साइड पर और दो पुट साइड पर। सभी ऑप्शंस आउट-ऑफ-द-मनी (OTM) हैं।

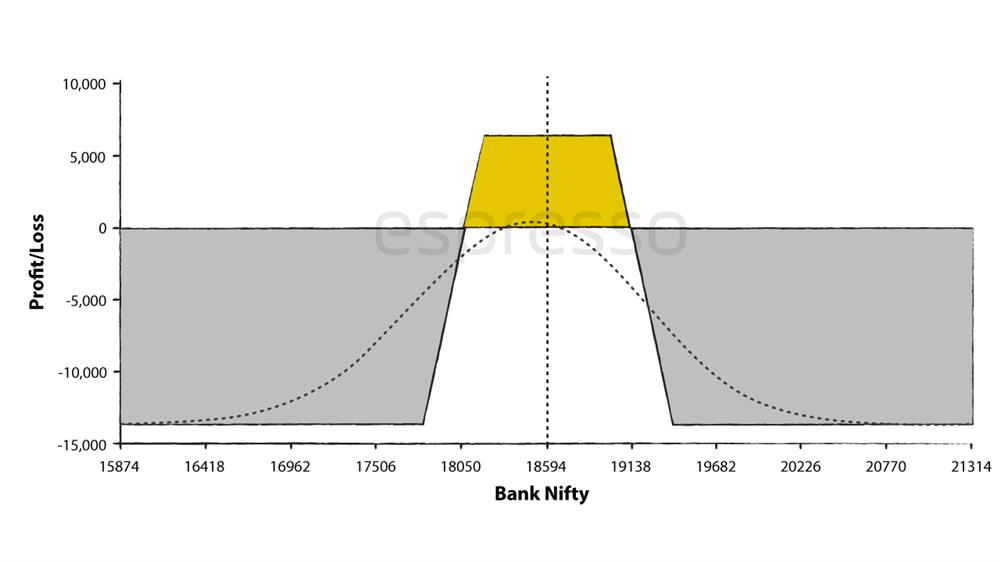

नीचे दिया गया चार्ट शॉर्ट आयरन कोंडोर का पेऑफ़ डायग्राम दिखाता है।

स्ट्रेटेजी चार स्टेप्स द्वारा बनाई गई है

81 पर 16700 पुट खरीदना

146.9 पर 17100 पुट बेचना

32.35 पर 18650 CE खरीदना

18250 CE को 102 पर बेचना

ध्यान दें कि शॉर्ट आयरन कॉन्डोर पुट स्प्रेड और कॉल स्प्रेड के कॉम्बिनेशन से बनाया गया है

29 सितंबर की एक्सपायरी डेट के साथ निफ्टी मंथली ऑप्शंस पर स्ट्रेटेजी बनाई गई है।

अगर मार्केट उन दो स्ट्राइक प्राइस से बाहर निकलता है जहां ऑप्शंस बेचे जाते हैं तो स्ट्रेटेजी लोस्स में होगी।

यह तभी लाभदायक होगा जब बाजार बेची गई स्ट्राइक प्राइस और क्रेडिट रिसीव्ड के बीच रहता है।

स्ट्रेटेजी में डिफाइंड रिस्क और डिफाइंड प्रोफिटेबिलिटी है।

चार लेग्स का इस्तेमाल होने के बावजूद, स्ट्रेटेजी को मार्जिन के रूप में 52,198 रुपये की ज़रूरत है।

कैलकुलेशन

ब्रेक इवन और मैक्सिमम लॉस और मैक्सिमम प्रॉफिट की कैलकुलेशन एक मल्टी-स्टेप प्रक्रिया है। स्ट्रेटेजी के नेट क्रेडिट की कैलकुलेशन:

हमारे मामले में, यह 146.9+102-81-32.35 = 135.55 होगा

(सभी डेबिट लेग्स क्रेडिट लेग्स से काटे जाते हैं)

वैल्यू में नेट क्रेडिट = 135.55 X 50 (लॉट साइज) = रुपये 6,777.5

यह स्ट्रेटेजी में मैक्सिमम लाभ है।

मैक्सिमम लॉस = 17,100-16,700-135.55 = 264.45

मैक्सिमम लॉस रुपये में = 264.45 X 50 = 13,222.5 रुपये

लोअर ब्रेकइवन = 16,700 + 264.45 = 16,964.45

अपर ब्रेक इवन = 18,250 + 135.55 = 18,385.55

निष्कर्ष

- सबसे ज़ायदा इस्तेमाल की जाने वाली इंट्राडे और पोजिशनल स्ट्रेटेजीज में से एक, शॉर्ट आयरन कॉन्डोर एक डेल्टा-न्यूट्रल स्ट्रेटेजी है। यह थीटा डीके की वजह से प्रॉफिटेबल होता है, जो टाइम वैल्यू में लॉस है।

- शॉर्ट आयरन कोंडोर स्ट्रेटेजी आदर्श रूप से तब बनाई जाती है जब वोलैटिलिटी ज़ायदा होता है। हालांकि, ट्रेडर्स इसे हर वक़्त बनाते हैं। स्ट्रेटेजी तब भी बनाई जाती है जब ट्रेडर को उम्मीद होती है कि अंडरलाइंग एसेट रेंज बाउंड रहेगा।

- शॉर्ट आयरन कोंडोर एक नेट क्रेडिट स्ट्रैटेजी है।

- यह एक रिस्क और रिवार्ड डिफाइंड स्ट्रेटेजी है।

- शॉर्ट आयरन कॉन्डोर कॉल क्रेडिट स्प्रेड और पुट क्रेडिट स्प्रेड को मिलाकर बनाया गया है।

0

|

0

|

0

0

Modules

Modules

Watch

Watch